更新:2020年7月2日

最新の住宅ローン動向からリアルタイムに更新しています。チャンネル登録と🔔マークをタップしておけば、最新の更新情報を見逃しません。

また、最新の日米金利動向については下記ページで毎日更新しています。

変動金利はいつ、何パーセント上がるのか?専門家による長期の視点からの予想と対策

どうも千日です。約6割の人が選択する変動金利はいつ上がるのか?今日はそれに答える記事を書こうと思います。言うまでもなく、住宅ローンの変動金利はどの銀行でも最安です。それは、金利の上昇リスクを利用者が負うからです。

住宅ローンの千日メソッドでは「住宅ローンには変動金利と固定金利しか無い」と提唱しています。これは金利の変動リスクをどちらが負うのか?という視点からの定義づけです。

- 変動金利:金利変動リスクを利用者である我々が負う。

- 固定金利:金利変動リスクを債権者である銀行が負う。

例えば当初固定金利というのは、この定義からすると変動金利に分類されます。予測の簡単な前半の期間だけ金利を固定していて、予想の困難な後半の大部分の金利はその時に銀行が儲けられる水準の金利に決めるからですね。

つまり、

変動金利で借りる人は借りた後からが勝負です。借りた後に銀行が金利を上げてくる可能性がある。その金利の上昇に対して対応する準備をしていかなければならないということです。

これに対して固定金利で借りる人は借りるまでが勝負と言えるでしょう。金融情勢が不安定なときは月によって金利が大きく上がったり下がったりするのが固定金利ですが、借りるタイミングで低い金利であれば、その後はずっとその金利が適用されるからです。

普段、千日はこの固定金利の上がり下がりについて、短期的な予想の記事を書いているのですが、大半の人が変動金利で借りているんですよね。そこで、今回は長期的な視点からの変動金利の上昇のタイミングについて書きたいと思います。

- 変動金利はいつ、何パーセント上がるのか?専門家による長期の視点からの予想と対策

民間銀行の変動金利の決まり方と今までの推移

住宅ローンの変動金利は短期プライムレート(銀行間で資金を融通しあうときの金利)に連動して銀行が金利を上下させることが出来る金利タイプです。その短期プライムレートは日銀が民間銀行にお金を貸し付けるときの短期金利(無担保コール翌日物金利)の影響を受けます。

つまり、住宅ローンの変動金利を上流に遡っていくと、日銀が民間銀行にお金を貸すときの短期金利になるんですね。

今の変動金利がこんなに安いのは、日銀が民間銀行に貸すときの短期金利が安いからなのです。これをゼロ金利政策と言います。

日銀のゼロ金利政策によって底に達した変動金利

銀行の銀行である日銀が民間銀行に貸す短期金利(無担保コール翌日物金利)を操作することによって景気を操作する(金融調節)ということが伝統的に行われてきました。

- 不況の時は短期金利を下げて銀行がお金を低金利で貸しやすくする。

- 景気が良くなったら短期金利を上げてお金の使い過ぎにブレーキをかける。

なので、日銀が操作する短期金利は、政策的な金利という意味で政策金利とも言います。

ゼロ金利政策とは、1999年にバブル崩壊後の不況を脱するために日銀が民間銀行に貸す短期金利(政策金利)を史上初の0.15%まで下げた政策で、2008年のリーマンショックによる世界金融危機で再び短期金利を0.1%まで下げて、今に至っています。

つまり、今の激安の変動金利は、この2008年のリーマンショックからスタートしているんですよね。

その時の政策金利、短期プライムレート、基準金利(三井住友銀行の変動金利の基準)を縦に並べてみましょうか。

(単位:%)

| 2008~2009 | 9月 リーマン |

10月 | 11月 | 12月 | 1月~現在 |

| 政策金利 | 0.50 | 0.30 | 0.30 | 0.10 | 0.10 |

| 短プラ | 1.875 | 1.875 | 1.675 | 1.475 | 1.475 |

| 基準金利 | 2.875 | 2.875 | 2.875 | 2.675 | 2.475 |

まず、政策金利が0.2%刻みで下がっていき、1カ月遅れで短期プライムレート(短プラ)が0.2%刻みで下がっていき、さらに1カ月遅れで銀行の基準金利が0.2%刻みで下がっていますね。

これ以上、政策金利を下げたところで、0.1%しか下げられません。焼石に水とはこのことです。ほぼ下がり切ってしまって、これ以上は下げられない状態を「ゼロ金利」と言っているのです。

つまり、変動金利は今以上は下がらない、底に達している。と言われています。しかし、変ですよね?実際に我々が目にする変動金利は1%を切っています。2.475%なんて高い金利じゃありませんよね。

これがどういうことかをご説明しておきましょう。

基準金利からの引下幅で競う銀行の価格競争

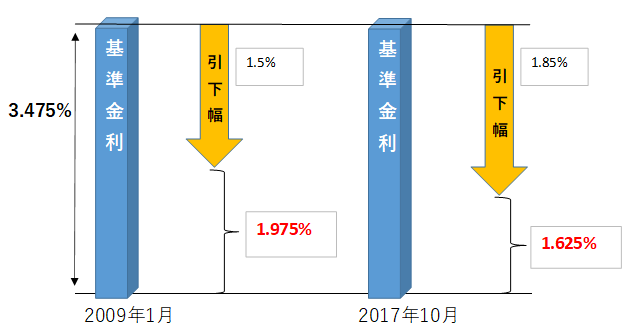

全ての銀行の店頭金利は「基準金利」と「引下幅」によって表示されています。この呼称は様々ですが、「定価」と「値引き」の関係にあります。つまり、2.475%という基準金利は定価なんです。実際の売値はそこから値引きしているということです。

例えば基準金利が同じ2.475%でもその時の引下幅によって借りている金利は違ってくるのです。

つまり、銀行は2009年1月から基準金利を変えることなく、引下幅を競って低金利で変動金利を貸して住宅ローンの利用者を取り合っているという状況なのです。

- 価格競争で新たに借りる人は安く貸しながら、

- 過去に高い金利で借りた人からは高い金利を貰い続ける。

こういう図式になっています。ニュースで報道される「変動金利が上がった下がった」というのは基準金利のことではなくて、引下幅が減ったり増えたりしていることを言ってるんですね。

既に住宅ローンを借りた後の人にとっては全く関わりの無いハナシなのです。変動金利で借りた後に気を配るべきは基準金利です。例えばこの状態から基準金利が1%上昇したとしたら?下図のようになります。

引下幅は契約時から変わらず、基準金利がタテに1%伸びますから、過去から借りている人もこれから借りようとする人も等しく一律に1%高い金利になるということなのです。

よく「銀行の経営が厳しくなったら金利を上げてくるかもしれない」という「専門家」が居ますよね。確かに銀行は営利企業ですから、本質を突いた見方のようにも思えます。しかし安心してください。

銀行は営利企業だからこそ、簡単に基準金利を上げては来ません。

それは、銀行の利益構造とその営業戦略のイロハを理解すれば分かります。また、同時に、どのタイミングが危ないかということも見えてくるでしょう。

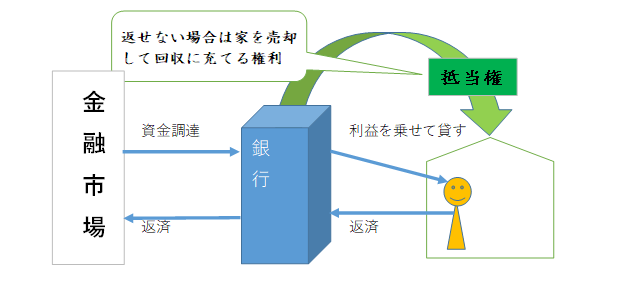

銀行の利益の仕組みと営業戦略

銀行の住宅ローンの図です。銀行が市場で資金を借りる調達金利よりも高い金利で住宅ローンを貸すことで銀行は利益を出しているのですね。住宅ローンの金利は仕入値に利益を乗せた売値です。

銀行が金融市場からお金を調達するときの平均的な金利は各銀行が公開している有価証券報告書を見れば分かります。メガバンクでだいたい0.28%前後です。

住宅ローンの場合は約0.17%の団体信用生命保険料を銀行が負担しますので、資金調達利回りに加えて0.17%が各銀行の費用となります。0.28%と0.17%を足して0.45%が銀行のコストになっているんですね。

変動金利の0.625%で貸した時の儲けはこの差ですから0.175%です。これはどういう利回りかというと、3,000万円貸しても年間5万円くらいしか儲けが無いということです。

住宅ローンを貸した時点では赤字です。行員の給料、支店の家賃、システムの保守料をまかなえる利益ではありません。それでも継続できるのは、過去に貸した高い金利のローンの利息が黙っていても入ってくるからです。

つまり、銀行が最もイヤがることを教えましょう。

- 既に借りている人が繰上げ返済すること。

- 既に借りている人が他行に借り換えること。

住宅ローンの貸し出しをするタイミングには多額の広告宣伝に加え、商品説明、審査と多くの行員が働き、それに給料を払わなくてはなりません。そのコストを回収するのは利息収入です。

利息収入は、前述のように何も無ければ自動的に入ってきますが、長く借りてもらえなければ当初にかかったコストを回収しきれずに赤字で終わってしまうのです。

つまり、銀行の営業戦略として何が大事か?ということが分かってきますよね。

- 過去に高い金利で貸している人が多額の繰上げ返済をしないこと。

- 過去に高い金利で貸している人が他行に借り換えないこと。

今の低金利での価格競争を乗り切るには、過去から高い金利で借りている人を逃さないようにすることが営業戦略上の最優先事項であるということです。ですから、銀行が営利企業である限り、経営が厳しくなったという理由で基準金利を上げることはしないのです。

むしろ基準金利を上げることによって、過去から借りてる人が繰上げ返済したり、他行に借り換えたりして、自分の首を絞め、逆に寿命を縮めてしまうことが分かっているからです。

彼らは優秀です。業績が悪くなったからと言って、場当たり的に基準金利を上げるようなことはしません。逆に業績に問題が無くても、基準金利を上げられるタイミングになれば営利のために基準金利を上げるのです。

これが銀行の営業戦略のイロハです。

では、そろそろ本題ですね。銀行が基準金利を上げられるタイミングとはどういうものか?について具体的にお話しましょう。

銀行が基準金利を上げる条件と具体的な時期の予想

あくまで「銀行が営利企業であり、その営利企業が基準金利の決定を握っている」という本質をブラさないようにしなければなりません。その銀行の営業戦略から明らかなことは以下の2つの条件を満たす時期ですね。

- 利用者が繰上げ返済する可能性が低い。

- 利用者が他行に借り換える可能性が低い。

それが具体的にどういう状況か、今後何に注視していけば良いかについてお話しましょう。

日銀が政策金利を上げる時期は2023年以降2030年以前にある

まずは一般的なセオリーからです。変動金利は銀行間の資金融通の金利である短期プライムレート(短プラ)に影響を受ける、その短プラは日銀が銀行に融資する政策金利の影響を受ける。

ならば、日銀が政策金利を上げるタイミングというのが、銀行が基準金利を上げる時期ということです。

日銀の黒田総裁は物価上昇率が緩やかな上昇(年2%)に達するまでは異次元の金融緩和政策を断行すると宣言しており、その通りに実行しています。つまり、景気が上向くまでは政策金利を上げないということです。逆を言うと、景気が上向けば政策金利が上がるということです。

人々の収入が上がり、それが物価に反映して同じペースで物価が上がるゆるやかなインフレ状態では、住宅ローンの金利が少し上がった位で慌てたりしないです。むしろもっと上がる前に、今のうちに家を買おうというような心理状態が大勢を占めます。

つまり、基準金利が上がればその分利息の負担が増えますけど、増えた分だけ収入が増えています。繰上げ返済しなければ家計が危ない!という心理状態にはならないような好景気です。

さらに、政策金利が上がったことで、全ての銀行が横並びで同じだけ金利を上げることになります。だったら他行に借り換えたところで同じですよね。借り換え費用が余分にかかる分だけ損です。

- 利用者が繰上げ返済する可能性が低い。

- 利用者が他行に借り換える可能性が低い。

こういう状況になるんですね。

どうやらメガバンクはその時期を2023年以降、2030年までの間に来ると予想しているようです。その兆候があります。

- 銀行の利下げ競争が10年固定から変動金利へシフトした。

銀行の利下げ競争が10年固定から変動金利にシフトしたこと

2020年に入ってから、住宅ローンの低金利競争は10年固定から変動金利にシフトしてきています。

- 10年固定とは、文字通り10年間金利を固定する金利タイプです。

- 変動金利とは、6か月ごとに金利を見直す金利タイプです。

今から10年以内の間に日銀が利上げにシフトし、政策金利を上げたとしたら、その瞬間から全ての銀行が基準金利を上げ、住宅ローンの変動金利を借りている人は金利が上がります。

銀行としてはその月から金利を上げた分だけ多くの利息収入を得られることになるのです。 しかし10年固定金利の住宅ローン利用者からは、10年経過するまでは当初に契約した金利でしか利息を取ることが出来ません。

つまり、『10年以内に利上げがあり金利を上げられるタイミングが来る』と予測しているならば、『今のところ少し金利が高いけど、後で上げられない10年固定を売るよりも、今は赤字であっても、近い将来金利を上げられる変動金利を売る方がトータルで儲かる』と考えるのが合理的なのです。

金利を上げられる直前だからこそ金利を下げて利用者を集める

変動金利とは、銀行が任意に金利を上げることができる金利タイプです。ただ、自行だけが金利を上げたのでは、他行に乗り換えられてしまうから今は上げていないだけのことです。

全ての銀行が横並びで金利を上げる、つまり日銀が政策金利を上げるタイミングが近づいているのなら、その前に金利を下げて利用者を変動金利に誘導するのが利益を最大化する方法ということです。

高金利の住宅ローン完済かつ人件費がピークとなる2023年~2028年

次はアンハッピーなケースです。政府が政策金利を上げるような好景気にならなくても、銀行が営利企業としての判断で基準金利を上げるケースです。

そんなことあるわけない?

銀行と締結する「住宅ローン契約書」を隅から隅まで読んでください。「政策金利が上がらないと基準金利は上げない」なんて文言は一言も書いていませんよ。ただでさえ、低金利競争で銀行の利益は少なくなっています。今でも基準金利を上げられるなら、すぐにでも上げたい。

ただ、今はまだ上げない方が得だと判断しているに過ぎないのです。

銀行の営業戦略上、過去の高い金利で借りている人が繰上げ返済したり、他行に借り換えられてしまうことが最も困るという話をしました。では、過去の高い金利で借りている人がいなくなったらどうでしょうか?

リーマン以前の住宅ローンの完済が2023年

住宅ローンには返済期限があります。今、高い金利を払ってくれている人もいつかは住宅ローンを完済してしまいます。そうなったら残るのは、金利引下げ競争で獲得した儲けの少ない赤字の利用者ばかりということですね。

だったら、繰上げ返済されても、他行に借り換えられてもそれほど痛くは無いという状況になってきます。

住宅金融支援機構の調査によると2015年の住宅ローンの完済債権の平均経過期間は14.4年であったそうです。つまり、完済した住宅ローンが最初の借入から何年目かという期間ですね。ちょっと短い感じがしますよね。これには借り換えも含まれているからです。例えば35年ローンで借りていた人が10年目に借り換えたら、その銀行では10年で完済という記録になります。

事実、2016年1月のマイナス金利政策で未曾有の低金利でしたから、その時期に多くの人が借り換えしてニュースにもなっていました。マイナス金利政策直後の2016年2月の借り換え申込件数は2万8千件で前年同月の2.5倍だったそうです。

つまり、去年の段階で高金利で借りてくれていた人というのは借り換えによって、低金利で借りている人になってしまっているのです。

今と比較して、高い金利で借りている人というのは2008年以前に住宅ローンを借りた人ですね。そこから14.4年で完済又は借り換えによって安い金利になっているとすれば、こういう計算になりますね。

2008+14.4≒2023年

つまり、2023年になると2008年以前の金利水準で借りている人はほぼ居なくなっていて、2016年以降の超低金利で住宅ローンを借りている人しか残っていない状態になります。しかも、全ての銀行で。

これは、住宅ローンに返済期限がある限り全ての銀行に等しくやってくる収益の減少です。

団塊ジュニアの給料がピークを迎える2023年問題

さらに、銀行の費用の面でも2023年というのは特別な年です。団塊世代に次ぐ人口の第2のボリュームゾーンである段階ジュニア(1971年~1974年生まれ)が50代になるのが2023年です。

何を隠そう、千日も昭和47年(1972年)生まれの団塊ジュニアのど真ん中です。一般的に賃金のピークは50代の前半といわれます。ということは、彼らの年齢が上がるにつれて人件費の負担が重くのしかかってくるんですよね。

団塊ジュニアの生まれ年に50を足すだけで、その時期が計算できます。つまり、

2021年~2024年です。

高齢化社会という、わかっていても避けようのない巨大な波がやってくるのです。

折しもメガバンクのみずほフィナンシャルグループでは2026年度までにグループ全体の従業員の約3分の1(1万9千人)を採用抑制や退職者によって削減することを検討しており(2017年10月28日読売新聞)、さらに東北や中国、九州といった一部の地方で新規の住宅ローン業務の撤退を検討していると報道されています(2017年11月1日日経新聞)。

また三菱UFJ信託銀行は2018年4月から、住宅ローン事業の新規融資をやめるとの報道もあります。日銀のマイナス金利政策で経営環境に厳しさが増すなかで価格競争から降り、本業の富裕層向け信託業務で収益性を高めていくという事です(2017年10月30日日経新聞)。

2027年には団塊世代への介護が始まり、2028年には75歳以上の後期高齢者の割合が60%に達すると言われています。このタイミングで国が銀行を救済するためにどれだけの予算を割くことが出来るのでしょうか?

全ての銀行が共通に迎える経営の危機に一律に負担を求める

上記は全ての銀行が、同じく直面する経営上のハードルであり、横並びで意思を揃えやすい条件が揃うタイミングでもあるのですね。どこか一つの銀行が経営に失敗するとかそういうミクロの話ではなく、大きな流れとしてそういうことが見えている。という種類の問題です。

銀行がこれに対処する方法が、必ずしも基準金利を上げることとは限りません。

そして、低金利の価格競争のツケをそれを享受してきた利用者に要求するという図式は、あたかも消費税の増税と似た思考パターンであるようにも思います。

これが、アンハッピーな利上げのシナリオです。

基準金利が上がるレンジは半年ごとに0.5%刻み

上がるとすれば、どれだけ、どんなペースで上がっていくのか?というのが気になるところですね。1990年代からの短期プライムレートの増減幅を見ると、概ね半年で0.5%位のレンジで増減していることが多いです。

住宅ローンの変動金利の見直しは6カ月ごとですので、上がる局面であれば6カ月ごとに0.5%ずつ上がっていくと考えるのが妥当なところでしょう。

例えば3000万円の借入、35年の元利均等返済ボーナス払いなしで、0.625%から0.5%ずつ金利が上がるとそれに対する利息がどう上がっていくか、その目安をお示ししておきましょう。

(単位:円)

| 3000万35年 | 利息 | 元本 | 計 |

| 0.625% | 15,592 | 63,952 | 79,544 |

| 1.125% | 28,070 | 58,374 | 86,444 |

| 1.625% | 40,553 | 53,150 | 93,703 |

| 2.125% | 53,040 | 48,274 | 101,314 |

| 2.625% | 65,530 | 43,739 | 109,269 |

| 3.125% | 78,022 | 39,536 | 117,558 |

結構、すぐに上がっちゃいますね。ただし、すぐに支払いが増えるわけでは無くて、変動金利には5年ルールと125%ルールがあるのです。

5年ルールと125%ルールのある変動金利を選ぶ

5年ルールとは、金利が上昇しても5年間は直前の元利均等返済額を維持するというものです。つまり、急に金利が上がったからといって毎月の支払いが急に増えるわけでは無いんですよね。

125%ルールとは、金利が上昇してから5年経過して毎月の元利均等返済額を増やす時には、直前の125%までを上限にするというものです。つまり大きく金利が上がっても毎月の支払いは125%までしか上がらないということです。

詳しくはこちらもどうぞ。

ですから、元本が多い当初の10年間の元利均等返済額については、最大でも最初の125%までしか上がることは無いのです。

金利は固定されていませんが、支払は固定されている。というのが変動金利の特徴です。

ただし、変動金利でも元利均等返済にしていなければ、このルールの適用はありません。元金均等返済では、6カ月の金利見直しごとに支払い額も上がってしまいます。

また、変動金利で元利均等返済であっても、この5年ルールと125%ルールの無い銀行もあります。新生銀行、ソニー銀行にはこうしたルールがありません。

変動金利では二つの「4」で金利上昇に備える

住宅ローンの千日メソッドでは、変動金利で借りる場合は以下の2つの条件をクリアすることをお勧めしています。題して『変動金利の2つの「4」』です。

住宅ローンを変動金利で借りる人は必見!2つの『4』|千日太郎YOUTUBE

- 毎月の元利均等返済額の4分の1以上を貯金する。

- 上記の貯金と元利均等返済額を手取り月収の4割(40%)以下にする。

毎月の返済額の4分の1以上を貯金出来るということは、銀行が5年に1度に上げる支払い額の上限の125%に今の時点で対応可能だということです。

| 3000万35年 | 支払い額 | 対応する金利 | |

| 0年 | 100% | 79,544 | 0.625% |

| 5年 | 125% | 99,425 | 2.003% |

| 10年 | 156% | 124,074 | 3.505% |

| 15年 | 195% | 155,100 | 5.192% |

このように、最短で15年で約2倍になることもあり得るのですが、返済額が2倍になる場合の変動金利は約5.192%です。これはバブル期の変動金利の水準です。ここまでになる可能性も否定は出来ませんが、少なくとも一段階上がるケース、125%になるケースについては、想定しておく必要があると思います。

返済額の4分の1を貯金した上で、ローン返済額を手取り月収の4割以下に抑えるというのは、住宅ローンを借りた直後からどんな急激なペースで金利が上がったとしても、10年間はこの家に住みながら今まで通りの生活水準を維持出来るラインということです。

この4分の1の貯金は前述した金利上昇リスク=今の銀行間の低金利競争のツケを払わされることになった場合に備えるための貯蓄です。

変動金利のおすすめ住宅ローン

このように変動金利を選ぶのであれば、金利が安ければ何でも良いということではありません。

オススメするのは住信SBIネット銀行とauじぶん銀行です。5年ルールと125%ルールの適用があるのはもちろんのこと、どちらも親会社がメガバンクであるという点です。

- 住信SBIネット銀行

は三井住友信託銀行とSBIホールディングスが50%ずつ出資した戦略子会社です。

auじぶん銀行 も三菱UFJ銀行と通信大手のKDDIが50%ずつの出資となった戦略子会社です。

両行とも「銀行業」を本業とする都銀のブランドと経営陣を背負っているのです。つまり、日銀が政策金利を上げるとか、前述のように全ての銀行が横並びで基準金利を上げるとか、そうした大義名分が揃わなければ変動金利を上げにくいのです。

将来的にAmazonに売られるなど、銀行資本が全く入っていない状態になったら分かりませんが、少なくとも銀行資本が入っている間は、一番最後に基準金利を上げることになるでしょう。

auじぶん銀行はガン50%保障+全疾病保障で死角なし

住信SBIネット銀行は全疾病保障が無料でつきます。そして、auじぶん銀行はガン50%保障(ガンと診断されたら住宅ローンが50%になる)に加えて全疾病保障団信もつきます!

両行の団信の特約内容をザックリ比較してみました。

| 団信の特約 | auじぶん銀行 | 住信SBIネット銀行 |

|---|---|---|

| ガン | 医師にガンと正式診断されたらその時点のローン残高が50%になる。 | なし |

| 全疾病 | 全てのケガ、病気で入院が継続180日以上となった場合、住宅ローンがゼロ円になる。 | 8疾病で12カ月継続して働けなくなったらローン残高がゼロ円になる。8疾病以外の病気やケガの場合でも入院により12カ月継続して働けなかったら、ローン残高がゼロ円になる。 |

ガンと診断された時点で住宅ローンが半分になるのはauじぶん銀行です。さらに、入院や就業不能となる期間については、住信SBIは12か月に対してauじぶん銀行は180日なので、auじぶん銀行の方が早く保険金が支払われるので有利だと言えます。

このリニューアルによって、団信の保障という面ではauじぶん銀行が完全に頭一つ抜けたと言えます。

➤業界最低金利とじぶんでんきとセットで金利引き下げ+ガン50%保障と全疾病保障が無料で付くネット銀行のベストチョイス。

auじぶん銀行は金利を下げるのではなく、団信の保障を厚くするという面でアピールしているのですね。

変動金利はもうかなり低いです。これ以上下げたらゼロパーセントになっちゃいますよね。これはなかなか上手い戦略だと思います。

住信SBIネット銀行はキャッシュバックと全疾病保障の団信

住信SBIネット銀行は三井住友信託銀行のグループ会社です。また、全ての病気とケガをカバーする全疾病保障団信が金利上乗せ無しで付帯するのが魅力です。

住信SBIのキャンペーンと全疾病保障

実店舗での相談サービスあるSBIマネープラザ

SBIマネープラザが販売する「MR.住宅ローンREAL」は、住信SBIネット銀行の商品です。ネット銀行の商品でありながら、実店舗での相談を受け付けており、実店舗から申込を受け付ける商品です。金利も全疾病保障も手数料も全く同じです。

ネット銀行には書類の記入に不備があるとその都度手戻りとなるなど、ネットならではのデメリットがありますが、そのデメリットが無くなるという点だけでも魅力的です。

店舗予約は最小限の情報で30秒で完了

千日が今回記事にした予想は、あくまで現時点の公開情報と企業財務コンサルタントとしての知見から導き出したシナリオの一つです。実際の金利の動きはこの予想と異なってくることは大いにあり得ます。

しかし、十分に考える機会を与えられずに変動金利を選択した人がこの記事を読むことで、金利変動リスクを負うことの意味を知ることができ、それに対してどんな対策があるのかを知ることができたとすれば、それは大きな喜びであり、私の願いです。

- 2020年1月16日にジャパンネット銀行の変動金利0.399%について追記

- 2021年3月1日に金利を更新

以上、千日のブログでした。

《あとがき》

基本的には、金利の動向を読まないというスタンスをとっているのですが、読まないということと、考えないということは違います。

金利が上がったとしても、対応できるようなプランを立てるのが千日メソッドです。

変動金利は借りた後からが勝負です。変動金利は今の安さが魅力ですが、安いうちから金融政策と金融市場の動きを注視し、繰上げ返済する準備を行う必要があります。

上がったら借り換えればいい?

みすみす借り換えられることが分かっていて、金利を上げる間抜けな銀行など無いのは前述したとおりですね。最も有効かつ確実なのは繰上げ返済です。

これに対して固定金利は借りるまでが勝負です。安部政権下では長期金利の上昇を抑制する方向で金融緩和政策を継続するでしょうから当分の間低金利は続き、フラット35を中心としてお得な状況は続きます。

しかしフラット35だけ、というのも危ないです。一つに絞るのではなく、金利の決まり方、対応の仕方が異なる複数の金利タイプで審査を通しておくことが重要なんですよ。

変動と固定、ギリギリまで粘ってより有利な方を選択することをお勧めします。

2021年3月1日

毎月更新!コロナ情勢下の住宅ローンランキングを更新しました!

毎月更新!年齢、年収別の最適住宅ローンランキング➤姉妹サイト「千日の住宅ローン無料相談ドットコム」へ

| ランキング | 年齢 | |||

|---|---|---|---|---|

| 20代 | 30代 | 40代 | 50代以上 | |

| 新規借入 | 20代800未満 | 30代600未満 | 40代600未満 | 50代1000未満 |

| 30代600~1200 | 40代600~1200 | 50代1000以上 | ||

| 20代800以上 | 30代1200以上 | 40代1200以上 | ||

| 借り換え | 20代借換 | 30代借換 | 40代借換 | 50代借換 |

| 団信 | 20代団信 | 30代団信 | 40代団信 | 50代団信 |

千日太郎おすすめ住宅ローン

お勧め記事

- 住宅ローン控除の「改悪」で住宅ローン金利は上がる…!プロ目線で今おさえるべき住宅ローン

- コロナ禍2021年の長期金利と住宅ローンの金利動向を金利タイプ別に大予想!

- SBIマネープラザに住宅ローンの相談に行って審査を通すポイントを聞いてきた【口コミ情報】

- 最初の10年で住宅ローンの完済資金1000万円を貯める方法を教えます

- FPでもやりがち⁉管理費等を含めて住宅ローンシミュレーションする人の残念な勘違いとは?

- 変動金利が上がったらどうする?金利が上がるのは恐いけど変動で借りたい人の住宅ローンの借り方

- 変動金利で住宅ローン金利が上がったら繰り上げ返済すべき金額の一覧表

千日の住宅ローン無料相談.comで変動金利の質問に答えています