2018年にマイホームを買う人は必見!千日が金利動向を予想します

どうも千日です。2018年に住宅ローンを借りてマイホームを買う。その住宅ローンの金利が決まるのは、住宅引き渡しの時点です。

つまり、

契約時点では、まだローンの金利がどうなるか分からない…

そんな状況下で人生最大の決断をしなければならないのがマイホームの購入ですよね。

- 幾らまでなら無理なく返済できるの?

- 住宅ローンの金利タイプをどうする?

下手をすると、物件を選ぶよりも悩むんです。しかも、マイホームを選ぶのは楽しいですけど、住宅ローンを選ぶのは全く楽しくないです。

そして、一つの「誤算」が取り返しのつかない後悔に繋がりかねないのが住宅ローンです。

そこで、今日は千日が住宅ローンの金利タイプ別(変動金利、固定・当初固定金利)に2018年の住宅ローンの金利を予想します。

- 2018年にマイホームを買う人は必見!千日が金利動向を予想します

2018年の住宅ローンの金利はどうなるか金利タイプ別に解説

まずは住宅ローンの金利がどうやって決まっているのか?をカンタンに理解しておきましょう。

そして最新の金融ニュースから、住宅ローンの金利がどうなるのか?を解説します。

これを理解すれば、金融関連のニュースの見方も変わってくると思います。少し長いですので、ゆっくり時間のあるときに読むことをおすすめします。

変動金利は日銀の政策金利に連動している

まずは誰もが一度は検討する「変動金利」からです。変動金利は住宅ローンの金利タイプの中でも最も低金利な金利タイプですが、銀行の都合で上げたり下げたりすることが出来るのです。

だから安いんだ。とも言えますね。

- 銀行が借りてくる時の金利が上昇したら、それに連動して住宅ローンの金利を上げます。

- 銀行が借りてくる時の金利が下落したらそれに連動して住宅ローンの金利を下げます。

ですから銀行にとっては、金利の変動によるリスクが無く、常に一定の利ザヤを稼ぐ事が出来ます。

そういう理由で、通常は全ての金利タイプの中で最も安い金利になっています。

その代わりに金利の上昇リスクを利用者が負っている訳です。

銀行が借りてくる時の金利を短期プライムレート(略して短プラ)と言い、この短期プラは政府(日本銀行)が銀行に融資をする時の政策金利に連動しています。

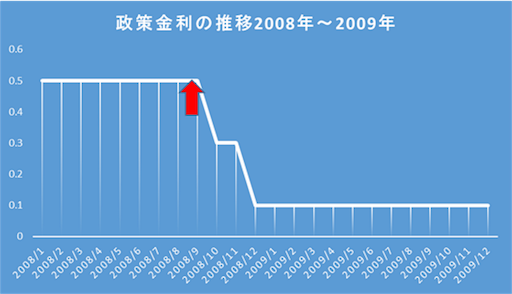

この政策金利は、2008年のリーマンショックで0.1%に下がってからずーっと変わらず0.1%なんですよ。

今後、政策金利が上がるときが変動金利が上がるとき。

ということです。

つまり、住宅ローンを変動金利で借りよう、または借りかえる人は、今後日銀が決定する政策金利に注目する必要があるのです。

日銀の黒田総裁は政策金利を上げないと強調(2018年1月23日会見)

日銀の黒田東彦総裁は1月23日の金融政策決定会合後の記者会見で今後の金融政策について以下の主旨の発言をしています。

- 足元の景気は緩やかに拡大しているものの、物価は「2%の目標になお距離がある」

- 大規模な金融緩和を縮小する「出口対応の局面に至っていない」

つまり、現在の大規模な金融緩和を継続する姿勢を改めて強調しています。

政策金利を上げないよ!というメッセージです。

金融緩和政策と政策金利の関係を超分かりやすく説明

- 政府は景気を良くするために投資や消費を促進したいときは政策金利を下げます。=金融緩和

- 反対に景気の過熱を抑制したいときには投資や消費をしにくくするために政策金利を上げます。=金融引き締め

前述した黒田総裁の発言の背景には、アメリカやヨーロッパなどが金融緩和政策から金融引き締めにシフトしてきているので、日本もそろそろ金融引き締め(=政策金利を上げる)になるのか?という市場関係者の憶測があるんですよ。

そもそも、

景気にブレーキをかける必要なんてあるの?

と思いますよね。分かりやすく解説します。

景気が上がって人々の購買欲が上がっている時に大量のお金が市場にあると、その国の貨幣の価値がどんどん下がってしまいます。

同じモノを買うのに必要な価格が上がる状態です。これをインフレ(インフレーション)と言います。インフレには正常なインフレと過度なインフレがあります。

- 給与上昇=物価上昇となっていれば「正常なインフレ」。上がった価格が人々の労働に分配されていく。

- 給与上昇<物価上昇となった時が「過度なインフレ」で原材料や税金など、労働者の所得以外の部分が上がり、人々の生活を圧迫してしまう。

あまりに景気の上昇スピードが速いと、過度なインフレになってしまい却って国民の生活を脅かしてしまうので、日本銀行は国民の生活を守るために適度なブレーキをかけようとするのです。

"2%の物価上昇率になお距離がある"とは?

黒田総裁が発言の中で言っている「2%の目標になお距離がある」と言っているのは、こういうことです。

- 日銀が「正常なインフレ」と考える物価の上昇率は年間2%だ。

- その物価上昇率は1%付近を行ったり来たりしていて、まだまだ距離がある。

"出口対応の局面に至っていない"とは?

金融引き締め(=政策金利を上げる)という対応を採ることを「出口対応」と言います。

つまり、まだまだ過度のインフレを懸念するような局面にはなっていないので、金融引き締めなんて考えるような状況じゃないよ。

ということです。

この利上げ(金融引き締め政策)というのは、タイミングとさじ加減がとても難しいのです。

遅ければ、また、利上げが少なければ価格の上昇にブレーキがかからず過度なインフレになってしまいます。

逆に早すぎると、また、利上げしすぎるとせっかく上向いた景気が減速し、不景気に逆戻りしてしまいます。

少しタイミングと量を間違えば、失敗します。どんなタイミングでどれくらい上げればベストかというのは、やってみないとわからないのです。

これまでの金融政策と住宅ローン金利については、こちらで詳しく書いています。

政策金利が上がらなくても変動金利が上がるタイミング

じゃあ、安心して変動金利で借りようか。

ちょい待ち!

あくまで黒田総裁は「2%の目標」にはまだまだ距離があるから上げないと言ってるだけです。 達成すれば、または達成する見込みになってくれば上がるよということでもあるんですよ。

しかし、景気と連動しているということであれば、金利が上がるときというのは、好景気になって収入も増えているんですよね。

だったら別に上がったって、家計が苦しくなることは無いでしょう。

懸念されるのは、政策金利が上がらなくても銀行が自分の都合で変動金利を上げてくる可能性です。

政策金利というのは、日銀が民間銀行の金利を誘導しているだけです。あくまで住宅ローンの金利を決めているのは銀行だという事を忘れてはいけません。

過熱した銀行間の金利競争のツケ

変動金利を中心に銀行間の低金利競争が過熱していますよね。

銀行がこの赤字覚悟の価格競争を維持できるのは、過去に高い金利で借りている人が居るからなのですよ。 しかし、住宅ローンに返済期限がある限り、この価格競争には終わりが来ます。

住宅ローンを完済したり今の安い金利に借り換えてしまえば、ほとんどの人が今の低金利で借りている状態になりますよね。

全ての銀行が抜け駆け無しで金利を上げたくなるタイミングは似通ってくるのです。

もう避けようの無い少子高齢化の波

もう一つは、団塊ジュニア世代の人件費の高騰です。

わたしを含む団塊ジュニア(1971年~1974年生まれ)が50代になるのが2021年~2024年です。一般的に賃金のピークは50代の前半ですから、団塊ジュニアの年齢が上がるにつれて人件費の負担が重くのしかかります。

予測はできても避けようのない高齢化社会の波は全ての銀行が同じく直面する問題です。

全ての銀行が横並びで金利を上げやすいタイミングでもあるのです。

景気は上がっていないのに住宅ローンの支払いだけが重くなるシナリオ

つまり、政策金利が上がる=景気が良くなることで住宅ローンの金利も上がったというのであれば、ゼンゼン問題ないんですよ。

注意しなければならないのは、景気が上がらず、収入も増えていないのに、住宅ローンの金利が上がってしまうというリスクです。

詳しくはこちらをどうぞ。

日銀の黒田総裁も2%の目標達成には企業の賃上げが必要不可欠だと言っています。しかし、現状はどうか?

みずほや三菱UFJ、三井住友などのメガバンクは大規模な人員削減計画を発表しており、住宅ローンから撤退を検討している銀行もあります。

金利動向を予想をしている手前、その予想が当たるというのは良いことなのでしょうが、できれば当たってほしくはないナ…というのが本音です。

固定金利、当初固定金利は長期金利に連動する

変動金利と対照的なのが全期間固定金利ですね。借入期間にわたり、金利が固定された金利タイプです。

銀行が借りてくる時の金利が上昇しても、住宅ローンの金利は上げられない。 銀行が借りてくる時の金利が下がっても、住宅ローンの金利を下げなくて良い。 このように金利の変動リスクを銀行が負うのが全期間固定金利です。

当初固定金利は、借入当初の3年・5年・10年(選択可能)の金利を固定しますがその期間が終わると、その時点の店頭金利ベースの金利になる金利タイプです。

店頭金利というのは、早い話が変動金利の『定価』です。金融機関が市場の動向に合わせて自由に決める金利で、通常はそこから割引をして新規借入や借り換えを募集しています。

つまり当初固定金利という表現はイマイチ実態を表していなくて、『当初期間後変動金利』と表現した方が実態に近いんです。 金利の変動リスクは住宅ローンの利用者が負っているという事です。しかも予測しにくい後半の期間の変動リスクだけ利用者が負ってるんです。

固定金利、当初固定金利の金利は、金融市場の長期金利に連動しています。

銀行は調達したお金を貸して、差額の利ざやで儲けている

まずは大前提なんですけど、銀行は住宅ローンのお金を外部から調達して貸しているんですよ。資金を調達するには、コストがかかります。分かりやすく言えば銀行もお金を借りたら利息を払わないといけないということです。

- 銀行が借りる時の金利が安ければ、貸すときも安く貸せます。

- 銀行が借りる時の金利が高ければ、その分高い金利で貸さないと儲けがありません。

案外、単純な話でしょ?

ですから、銀行が住宅ローンを貸す時の金利というのは、以下の要素で決まります。

- どうやって調達した資金を貸すのか

- その資金の調達コスト(利息)はいくらか

それを理解すれば、誰でも来月の固定金利、当初固定金利の動向をマクロでざっくり予測することが出来るんです。

長期金利はどうやって決まるか?

固定金利は長期金利に連動します。

長期金利とは一般的には「新発10年国債利回り」のことを言います。これを言い換えると国債を購入した人が得る儲けの率ということです。

つまり、投資した元本に対して投資の成果として得られる利益が年に何パーセントかという割合です。

この長期金利は国債価格と逆方向に動きます。

- 国債の価格が上昇すると長期金利は下落する。

- 国債の価格が下落すると長期金利は上昇する。

この仕組みを説明しますね。

《前提条件》

- 10年国債

- 額面金額100円

- 券面利率2.0%

国債の価格が100円の場合

券面利率は2%ですから、100円に対して毎年2円の利息が貰えます。

10年後の満期には100円の元本が返ってきます。

100円投資して毎年2円の利益ですから、運用利回りは年2%です。

国債の価格が95円の場合

額面100円の国債が95円に値下がりしている時に買えば、毎年2円の利息を貰える上に満期で額面どおり100円で償還されます。

購入価格との差額である5円が値上り(キャピタルゲイン)として手に入ります。

95円投資して毎年2.5円の利益ですから、2.5÷95で運用利回りは2.6%です。

国債の価格が105円の場合

額面100円の国債が105円に値上がりしている時に買えば、毎年2円の利息を貰えますけど、満期で返って来るのは額面の100円だけです。

購入価格との差額であるマイナス5円を値下がり(キャピタルロス)として被ることになります。

105円投資して毎年1.5円の利益ですから、1.5÷105で運用利回りは1.4%です。

債券の価格と利回りは逆方向に動く

- 価格95円の利回りは2.6%

- 価格100円の利回りは2%

- 価格105円の利回りは1.4%

価格と利回りは逆方向に動きますよね!

国債を買う人にとっては、日本という国に対して貸すお金ですから、とても安全な投資として認識されています。

例えば、

北朝鮮とアメリカの軍事衝突のリスクが高まった!というときには株が大暴落するかもしれない!と心配になるので、株を売って安全な国債を購入しようとするんです。

価格が高くても買う。つまり上記の例でいくと100円の額面の国債を105円出しても買いたいという人が増えるわけです。そうすると、利回りは下がる=長期金利が下がるということですね。

金融ニュースで公開されている長期金利というのは、上記の方法で利回りを計算したものが公開されているのです。

2018年は北朝鮮に何もなければ今の低金利が継続

長期金利は国債の価格相場によって決まるということが分かりましたね。金融市場は24時間動いています。国債だって海外の投資家が買うのです。日本が眠りについている間もどこかで動いているんですね。

そして、金融市場は「予測」と「期待」によって動きます。例えば、北朝鮮がミサイルを発射した瞬間、戦争のリスクを感じて即座に株式が売られ安全資産の国債が買われて国債価格が上がり⇒長期金利が下がりました。

北朝鮮とアメリカが武力衝突しなくても、それを想定して先回りして相場が動いているのです。

かと思うと、ミサイルの発射実験も何度か経験すると、今度は慣れてしまい、あまり長期金利の変動は見られなくなりました。

長期金利は即座にヒステリックに反応することがある

長期金利は即座に反応します。しかもセオリー通りに動くとは限らず、思わぬことがトリガーとなってヒステリックに動くこともあるのです。市場関係者であっても、自ら参加していながらその動向を予測することは難しいのです。

生き物のようなものです。

例えるなら鰯の群れのようなもので、どんな刺激に反応して動くのか全く予測がつかないです。

ましてや鰯自身に予測は付かないのが道理ですよね。

後になってから「あれはこういう理由で…」と説明づけることはできますが、所詮は後付けの理由です。

つまり、どうやって決まるかという仕組みがわかったところで、これからどうなっていくか?というのはなかなか予測が難しいのです。

長期金利を日銀が操作するイールドカーブ・コントロール政策

日銀はこの長期金利が、景気とは関係ないところで上がってしまうと困ると考えています。そこで日銀が金融緩和政策として今現在実行しているのが「イールドカーブ・コントロール政策」というものです。

日銀が国債の市場に介入して、国債価格を操作して、金利を一定水準(10年国債で0%くらい)に抑えるという政策です。

こちらで分かりやすく解説していますので、イールドカーブって?という人は一度読んでみることをお勧めします。

フラット35は長期金利と連動しつつ国が操作している!

フラット35については、住宅ローンの債務者が返せなくなっても銀行は取りはぐれが無いんです。

フラット35は住宅金融支援機構という国が運営する団体が債権を買い取る(買取型)又は返済を保証する(保証型)という形になっています。

《買取型》

つまり住宅ローンの利用者が返済出来なくなっても、すでにその債権を国に買い取ってもらっている又は国が代わって銀行に弁済してくれるんですよ。

もちろん住宅金融支援機構は後で利用者に請求します。

なので銀行としては、長い期間でも安心して融資出来るんです。

そういう事で、フラット35の全期間固定金利は国に対する貸付に近い考え方で金利を決める訳です。 国に対する貸付=国債ですね。 ですから、全期間固定金利の住宅ローンの金利は10年国債の金利に連動する訳です。

だから、金融市場の長期金利が上がってしまったらしょうがない?

そういう部分も確かにあります。 しかし、あまりに不条理な金利になってしまったら日本の住宅市場に悪影響を与えてしまうので、国はフラット35の金利を少し操作することがあるのですよ!

つまり、フラット35の金利は金融市場の金利の動向だけでなく国の思惑で決まっている側面もあるのです。

2018年のフラット35金利は団信込みで1.38%前後

千日の分析によると、今のところ国はフラット35の金利(団信0.28%込み)で1.38%弱に抑えたいと考えていると見込んでいます。

2017年10月の申込からは団信保険料0.28%が金利に込みになっています。

それ以前の長期金利の推移とフラット35(団信抜き)の金利推移をみるとそれが見えてきます。

詳しくは2018年以降のフラット35の金利を予測している記事で詳しく書いていますので、まだ読んだことのない方は一度読んでみることをお勧めします。

今のところ、この当時の予想通りに進んでいる感じですよ。ちなみに、毎月のフラット35の金利予想は千日のブログでやっていますので、たまにのぞいてみてくださいね。

フラット35が下がったのに民間銀行の固定金利は上がることもある!

すこしややこしい所もありましたけど、以上がマクロな視点での住宅ローンの固定金利の決まり方です。

しかし同じ固定金利でもフラット35の金利と民間銀行の固定金利は逆に動くこともあるのですよ!

実際に過去に以下のような動きになったことがあります。

- フラット35の金利は2016年3月1.25%から4月1.19%、5月1.08%に下がった。

- 三井住友信託銀行の10年固定金利は2016年3月0.5%から4月0.55%に上った(5月横ばい)。

民間銀行の固定金利はその営業戦略にも左右される

銀行間の住宅ローンの利下げ競争が何をもたらしたか?

変動金利のところで少し書きましたが、銀行間の住宅ローン争奪戦がもたらしたのは『借り換え』の増加でした。

金利引き下げ競争によって利益を圧迫されています。

- 他行も横並びで金利を上げるから借り換えられない。

- 借り換えられたとしても、もともと低金利だったら損切する。

こうした状況になれば、フラット35が下がっても民間銀行の固定金利が上がることはあり得ます。

金利が下がり住宅ローンを申し込む人の属性も下がった

こういうことを書くと嫌われそうなんですが、あえて率直に書きます。

- 住宅ローンの金利が下がる

- 毎月の元利均等返済額が下がる

- 今まで住宅ローンを借りれなかった年収でも返済可能になる

- 従来よりも低い年収の人による住宅ローンの申し込みが増える

- 従来よりも銀行にとって貸し倒れのリスクが増える

- 貸し倒れのリスク=デフォルトリスクは金利に上乗せされる

要するに銀行なんて言ったって、住宅ローンの場面では金貸しとなんら変わらないんですよ。お客の属性が下がってるなと思ったら、それに合わせて金利を上げてきます。

これが2016年にフラット35と10年固定で全く逆の動きになった一番の理由でもあります。

まとめ~おすすめ金融機関と金利タイプ

ここまで読んでくれてありがとうございます。

どんな人にもピッタリなおすすめの金融機関や金利タイプというものありませんが、それぞれのタイプによって、それぞれお勧めというものはあります。

金融機関と金利タイプの組み合わせは、それこそ無数にあるのですが…

- 今後こうなったら、金利が上がる(下がる)。

- 金利が上がったら、こう対応する。

こうしたプランとセットで複数の金融機関と金利タイプで審査を通しておくべきということになります。

ただ、手当たり次第にというのは頂けませんね。ある程度的を絞って複数に絞るという感じです。

おすすめ金融機関の選び方

住宅ローンを貸す金融機関は日本で1000以上あります。一つ一つを比較するなんて、まず無理です。単に金利が最安だからという理由で選ぶと、実は手数料が高くてトータルで損ということもあります。

それをおおまかなグループに分けて、それぞれの一長一短の特徴を把握して、それから金融機関を絞っていくことがお勧めです。

こちらで各グループごとの金融機関の特徴(長所、短所)とそれぞれでおすすめの銀行をまとめています。

おすすめ金利タイプの選び方

変動金利か固定金利か?どっちにするか千日も知恵熱が出るほど悩みました。特に金利の変動リスクをどう考えたらいいのか?どんな準備が必要か?

それが分かれば、自ずと自分に合った金利タイプの答えが出てきます。

こちらで各金利タイプ(ミックスローンも含む)で、どんな準備が必要か?どんな人に向いているのか?をまとめています。

この2018年の金利動向と合わせて読むことをお勧めします。

複数の金融機関、金利タイプで審査を通しておく

変動金利であれば、すぐ上がるということはありませんけど、その後完済までの間に上がる可能性はありますよね。ならば上がったときのための準備が必要です。

固定金利であれば、今は低金利ですが、一時的に固定金利が高騰してしまうこともあります。そんなときは変動金利の方が安定しています。

民間金融機関であれば、変動金利で価格競争がありますので、特に安い金利で借りれますね。

フラット35と民間金融機関では金利が決まるプロセスが違いますので、おおきな経済事件が起こったときのためにフラット35も審査に通しておくことが保険にもなります。

このように、

金融機関と金利タイプの特性をしっかりつかんで、複数の金利タイプ、金融機関で審査を通しておき、その時でもっとも無理なく返済できる住宅ローンを選ぶことをお勧めします。

- 2018年4月1日に三菱東京UFJ銀行が三菱UFJ銀行に行名を変更したのに伴い行名を更新しました。

以上、千日のブログでした。

《あとがき》

久しぶりに1万文字を超える長文となりました。いやーお疲れさまでした。こんど出す本が7万文字ですから、単純計算では1週間で本一冊書けるということになりますね。

実際には、一冊に収まるように推敲しながら書かなければならないので、そうはいきませんけど。

ブログに関しては、少子高齢化社会にマイホームを買う人のためのバイブルになれば、と思って書いています。

そして私の処女作となる家を買うときに「お金で損したくない人」が読む本がもうすぐ発売となります(2018年1月31日発売)。

まだ全然実感が無いんですけど、たぶん明日か明後日くらいに本の現物が私に届く予定です。さすがに現物をみたら実感も沸くのでしょうかね…?

来月には書店を回って自作のPOPを置いてもらうようにしようと思っています。少しでも手にとってもらえたらと思うので、いまPOPに書く言葉を考えているんですよ。

- 相手目線で、

- それでいて媚びず、

- ポイントを絞った、

そんなキャッチフレーズです。だいたい大きさはハガキの半分くらいなので、そんなに沢山書けないですが、だからこそ悩みますね…!

2018年1月25日

毎月更新!千日太郎の金利先読み住宅ローンランキング

毎月更新!年齢、年収別の最適住宅ローンランキング➤姉妹サイト「千日の住宅ローン無料相談ドットコム」へ

| ランキング | 年齢 | |||

|---|---|---|---|---|

| 20代 | 30代 | 40代 | 50代以上 | |

| 新規借入 | 20代800未満 | 30代600未満 | 40代600未満 | 50代1000未満 |

| 30代600~1200 | 40代600~1200 | 50代1000以上 | ||

| 20代800以上 | 30代1200以上 | 40代1200以上 | ||

| 借り換え | 20代借換 | 30代借換 | 40代借換 | 50代借換 |

| 団信 | 20代団信 | 30代団信 | 40代団信 | 50代団信 |

千日太郎おすすめ住宅ローン

あわせて読みたいお勧め記事

- 長期金利が急上昇⁈住宅ローンフラット35の金利動向を予想します

- 南北首脳会談では終戦と非核化が焦点となる~米朝首脳会談と住宅ローン金利動向を先読み!

- 米英仏シリア攻撃で住宅ローン金利はどうなるか?ロシア反発を織り込むリスク回避の円高株安

- 2018年改正フラット35のオススメは?フラット35保証型のアルヒ・MCJ・財住金の傾向と対策

- メガバンクの2018年決算では赤字店舗の損切りがトレンド~人員リストラとIT戦略の実態を斬る

- 南北首脳会談で今後の住宅ローン金利は?文大統領の「仏の顔の3度目」で横ばい

- 2018年下半期の金利動向に翻弄されない住宅ローンはフラット35+メガ/ネット変動+地銀信金当初固定

- 住宅ローン金利タイプの決め方 素人が白紙から住宅ローンを選ぶ方法を解説します

- 住宅ローンを借りるなら引渡しと融資実行日は月末にすべきたった1つの理由

住宅ローン最新ニュース記事一覧

千日の住宅ローン無料相談ドットコムで一般の人からの相談に答えています