関連動画

2018年11月のフラット35金利と長期金利の動向

どうも千日です。米長期金利の上昇が波及して日本の長期金利が上昇し、住宅ローンの金利もジリジリと上昇し始めています。

本日、10月19日に2018年11月のフラット35の金利のもとになる機構債の表面利率が発表されました。機構債の表面利率は0.50%と前月から0.03%の上昇で、3か月連続の上昇です。フラット35の2018年11月金利も同程度上昇するでしょう。

- 8月(第135回)0.39%

- 9月(第136回)0.44%

- 10月(第137回)0.47%

- 11月(第138回)0.50%

ただ、10月は通常であれば機構債の上昇と同じ0.03%上がるところ、上昇は0.02%に抑えられましたね! なので今回も上昇が少し抑えられる可能性はあったのですが、さらなる上昇となりました。

| フラット35 11月確定 |

団信込み | 団信抜き |

| 10年~20年 | 1.35% | 1.15% |

| 21年~35年 | 1.45% | 1.25% |

ちなみに10月の実績は以下のとおりでした。

| フラット35 10月実績 |

団信込み | 団信抜き |

| 10年~20年 | 1.33% | 1.13% |

| 21年~35年 | 1.41% | 1.21% |

では始めましょう。

日銀金融政策修正から日米長期金利の連動性が高まってきた

7月の金融政策決定会合で、現在のイールドカーブ・コントロール政策の副作用を修正政策が決定されました。

- 長期金利の誘導目標は変わらずゼロ%程度にするが経済・物価情勢等に応じて上下に0.2%程度まで変動しうるとする。

長期金利の誘導目標を上下0.1%から上下0.2%に手綱を緩めるというのは、つまり、長期金利の上昇に伴って民間銀行が金利を上げることを、ある程度認めるということなんですね。

これを境として、日本の長期金利は上昇に転じ、さらに好調な米国の長期金利との連動性を高めてきたのです。

グラフにすると一目瞭然です。

- 左の目盛り、黄色の折れ線グラフはアメリカの長期金利

- 右の目盛り、赤色の折れ線グラフは日本の長期金利

もともと目盛りのケタが違いますが注目点は「連動性」です。

なので今のところ、アメリカ経済の指標が良い数値で長期金利が上昇基調にある限り、日本の長期金利もそれに引っ張られて上がっていくトレンドにあるのです。

ですから、今後もある程度の上昇は予想できるし、覚悟しておかないといけないのです。

前回の記事で連動性について詳しく書きましたので参考にどうぞ。

ただし0.2%を超えるなら日銀が抑えこむ

ただし、その一方で日銀は当分の間、極めて低い長短金利水準を維持するというフォア―ドガイダンスを導入していますね。

これは2019年10月の消費増税が確定となっていて、それによる景気の後退を防ぎたいからです。急激に金利が上がるならば、これまで通り日銀が抑えにかかるでしょう。

今は、上がってきてはいますがそこまでの水準では無いということです。つまりそれは0.2%ですね、今はまだ0.15%ですから。

日本長期金利0.2%になる時は米国長期金利は3.6%か?

もう一度このグラフを見て下さい。

米長期金利の3.6%のラインが日本では0.2%なんですよね。

つまり日本の長期金利が米国に引っ張られる形で上昇する、日米長期金利の連動性が維持されている今のトレンドで行くならば、米長期金利が3.6%に達した時に日本の長期金利も0.2%を超えそうになるのだという仮説が成り立つのです。

なので日銀はこれまで以上にアメリカの動向を注視して動くでしょう。

急激な長期金利の上昇は株安をもたらすので日銀のフォアードガイダンスは信じて良い

もしも、急激に米長期金利が上がったら、日銀はフォアードガイダンスの通り通り、即座に市場に介入して金利を抑え込むでしょう。

長期金利と株価には密接な関係があります。

一般的に、長期金利が下落した場合、株価は上昇します。投資家は、利回りの低い債券よりも株式に投資を行った方が有利だと考えるのです。

このため、長期金利が下落した場合、皆が株を買うので株価は上昇します。

一方、長期金利が上昇した場合は、投資家はリスクの大きい株式投資を行うよりも国債を買う方が安全確実と考えます。

このため、長期金利が上昇した場合は、皆が株を手放すので株価が下落するといわれています。

なので急激な長期金利の上昇があった場合には、株価の下落を防ぐために日銀が即座に抑えつけに動くと考えて良いと思いますよ。

長期金利とフラット35(機構債の表面利率)の関係

フラット35は民間金融機関やモーゲージバンクで申込をしますが、実質的に融資をしているのは住宅金融支援機構という国の機関です。そして、住宅金融支援機構は投資家に機構債を販売してフラット35の資金を調達しています。

機関投資家は国債のような安全資産として機構債を購入しているので、機構債の表面利率は金融市場の長期金利=国債の利回りとほぼ連動するのです。

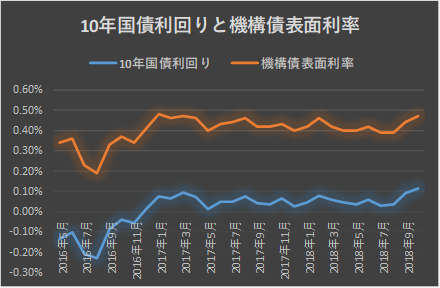

その長期金利の指標となる新発10年国債利回りの推移とフラット35(機構債の表面利率)の推移を並べてみましょう。

10年国債利回りとフラット35(機構債表面利率)の推移

グラフで推移を見ると10年国債利回りとフラット35の機構債の利率は、ほぼ連動していることが見て取れます。

| 年月 | 10年国債利回り | 機構債表面利率 |

| 2016年5月 | -0.134% | 0.34% |

| 2016年6月 | -0.102% | 0.36% |

| 2016年7月 | -0.208% | 0.23% |

| 2016年8月 | -0.229% | 0.19% |

| 2016年9月 | -0.084% | 0.33% |

| 2016年10月 | -0.040% | 0.37% |

| 2016年11月 | -0.056% | 0.34% |

| 2016年12月 | 0.013% | 0.41% |

| 2017年1月 | 0.076% | 0.48% |

| 2017年2月 | 0.065% | 0.46% |

| 2017年3月 | 0.093% | 0.47% |

| 2017年4月 | 0.071% | 0.46% |

| 2017年5月 | 0.014% | 0.40% |

| 2017年6月 | 0.048% | 0.43% |

| 2017年7月 | 0.050% | 0.44% |

| 2017年8月 | 0.074% | 0.46% |

| 2017年9月 | 0.043% | 0.42% |

| 2017年10月 | 0.035% | 0.42% |

| 2017年11月 | 0.064% | 0.43% |

| 2017年12月 | 0.025% | 0.40% |

| 2018年1月 | 0.045% | 0.42% |

| 2018年2月 | 0.079% | 0.46% |

| 2018年3月 | 0.060% | 0.42% |

| 2018年4月 | 0.045% | 0.40% |

| 2018年5月 | 0.035% | 0.40% |

| 2018年6月 | 0.060% | 0.42% |

| 2018年7月 | 0.030% | 0.39% |

| 2018年8月 | 0.035% | 0.39% |

| 2018年9月 | 0.090% | 0.44% |

| 2018年10月 | 0.115% | 0.47% |

| 2018年11月 | 0.15% | 0.50% |

(注)年月は対象のフラット35の適用金利なので、時点としては前月の20日前後の金利です。例えば2018年11月のフラット35に対応する機構債の表面利率の発表は10月19日ですので、2018年11月には10月18日終値の金利を書いています。

- 長期金利は前月から0.035%上がった、

- これに対して機構債は0.03%上がったということです。

概ね機構債の表面利率は長期金利と連動するんです。

フラット35の金利は国が操作している

千日の分析によると、今のところ国はフラット35の金利(団信0.28%込み)で1.38%に抑えたいと考えていると見込んでいます。

これはフラット35を手掛ける住宅金融支援機構が国民の住宅金融の円滑化を目的としたものだからです。

民間銀行は営利企業ですから利益を増やそうとしますが、住宅金融支援機構は公的機関ですから自分の利益を増やすことは目的じゃないのです。

家を買うときに「お金で損したくない人」が読む本で固定金利について1.38%という前提でシミュレーションしているのはそうした理由です。

詳しくは2018年以降のフラット35の金利を予測している記事で詳しく書いていますので、まだ読んだことのない方は読んでみてください。

2018年に入ってからのフラット35の金利推移は以下のようになってます。

| 2018年 | フラット35 期間21~35年 |

| 1月 | 1.36% |

| 2月 | 1.40% |

| 3月 | 1.36% |

| 4月 | 1.35% |

| 5月 | 1.35% |

| 6月 | 1.37% |

| 7月 | 1.34% |

| 8月 | 1.34% |

| 9月 | 1.39% |

| 10月 | 1.41% |

| 11月 | 1.45% |

今のところ、おおむね予想通りに進んでいる感じですよね。

これまで、住宅金融支援機構があくまで金利の急激な上昇は抑えようとしていたのですが2018年の10月から11月にかけてはかなり上昇しています。

2019年10月には8%から10%への消費増税が予定されています。この大事な時期に「住宅ローンの金利が上がる⁉」という不安を増大させることは政策上どう考えても得策ではないのですが…

11月は米大統領選の中間選挙があります。米長期金利の動きと日本の長期金利の動きから当分は目が離せません。 ただ、住宅金融支援機構は急激なフラット35の金利上昇を緩和する方針に変わりは無いでしょう。

複数の金利タイプで審査を通しておきましょう

住宅ローンは実行月によってこれだけ金利が変化することがあります。予め異なる金利タイプで本審査を通しておけば直前になってから慌てることは無いですね。

変動金利や3年固定などの短期の固定金利でも審査を通しておく

基本的にはフラット35を中心として固定金利が低い状況が続いていますので、フラット35はオススメしやすい金利タイプです。

しかし今月のように日銀総裁の発言や米長期金利に引っ張られて一時的に上がってしまうということはよくあることです。

姉妹サイトの住宅ローン年齢・年収別パーフェクトランキング | 千日の住宅ローン無料相談ドットコムでは年齢・年収別にマッチする住宅ローンを変動金利も固定金利もミックスしてランキングしています。

以下がそのランキングへのリンクです。

| 世帯年収(万円) | 年齢 | |||

|---|---|---|---|---|

| 20代 | 30代 | 40代 | 50代以上 | |

| 400未満 | 20代800未満 | 30代600未満 | 40代600未満 | 50代1000未満 |

| 400~600 | ||||

| 600~800 | 30代600~1200 | 40代600~1200 | ||

| 800~1000 | 20代800以上 | |||

| 1000~1200 | 50代1000以上 | |||

| 1200~1500 | 30代1200以上 | 40代1200以上 | ||

| 1500~2000 | ||||

| 2000以上 | ||||

このランキングの上位から複数の金利タイプをミックスして本審査に通しておくことをお勧めしています、これもいわゆる『ポートフォリオ』です。

マイホームを買うときには住宅ローンを組まなくてはいけません。その住宅ローン金利は金融市場の影響をモロに受けます。投資家でもないのにそうした市場の動きに影響を受けてしまうのですよね。

住宅ローンで家を買う人は、まさに数千万円という元本でもって金融市場に参加しているのだ、という心構えでいる必要があるのですよ。

- 2018年10月30日に金利確定に伴い更新しました。

以上、千日のブログでした。

《あとがき》

マイホームを買う人って、別に市場の投資家ではないのにもかかわらず、債券市場の動きに影響を受けてしまうのですよね。

2018年10月19日

毎月更新!年齢、年収別の最適住宅ローンランキング➤姉妹サイト「千日の住宅ローン無料相談ドットコム」へ

| ランキング | 年齢 | |||

|---|---|---|---|---|

| 20代 | 30代 | 40代 | 50代以上 | |

| 新規借入 | 20代800未満 | 30代600未満 | 40代600未満 | 50代1000未満 |

| 30代600~1200 | 40代600~1200 | 50代1000以上 | ||

| 20代800以上 | 30代1200以上 | 40代1200以上 | ||

| 借り換え | 20代借換 | 30代借換 | 40代借換 | 50代借換 |

| 団信 | 20代団信 | 30代団信 | 40代団信 | 50代団信 |

千日太郎おすすめ住宅ローン

千日のブログお勧め記事

- 金利の低い順住宅ローンランキングなんか見てる時点で失敗フラグ立ってまっせ!

- フラット35の知られざるメリットと銀行や営業マンがなぜお勧めしないのか?プロが答えます

- 住宅ローンを借りるなら引渡しと融資実行は月末にすべきたった1つの理由

フラット35のお勧め利用法のカテゴリー

千日の住宅ローン無料相談.comで一般の方からのフラット35の質問に答えています