2025年12月8日公開

どうも千日です。今回は、長期金利が急上昇する中で最大の関心事になっている 「フラット35の低金利はいつまで続くのか」について、住宅金融支援機構の本店の方に 直接お話をうかがった内容を踏まえて解説します。

高市政権の積極財政や、12月会合での追加利上げを示唆した植田総裁の発言を受けて、 10年国債利回りは一時1.95%を超え、18年半ぶりの高水準に達しました。 その一方で、フラット35の金利は民間の固定金利と比べると明らかに低い水準に抑えられています。

ただ、多くの方が感じているのは次のような不安だと思います。 フラット35はいつまで今のような低金利を続けてくれるのか。 住宅金融支援機構はどこまで赤字を受け入れるつもりなのか。 そして、最近話題のE55債やフラットパッケージローン55はどう関係しているのか。

今回の取材では、具体的な「いつ」「何%」という数字は当然ながら明言されませんでした。 しかし、機構としてできるだけ長く低金利でフラット35を提供したいという強い意思と、 それを支えるための資金調達の仕組みについて、かなり踏み込んだ話を聞くことができました。 公表されている情報に、今回の取材で得たニュアンスを加えながら整理していきます。

千日太郎のYouTubeチャンネルでは、こうした新しい材料が出たときにリアルタイムで状況を解説します。チャンネル登録して最新情報を見逃さないようにしてください。

また、最新の日米金利動向については下記ページで毎日更新しています。

- 住宅金融支援機構の特徴とは?

- いつまでも赤字で住宅ローンを提供することはできない

- E55債:機構が低金利で資金調達できる理由

- 機構がいつまで低金利を維持できるかのヒント

- E55債とフラットパッケージローン55は無関係

- 変動とフラットをミックスする注意点

- まとめと次回の予告

住宅金融支援機構の特徴とは?

国が100%出資する独立行政法人という立ち位置

住宅金融支援機構は、かつての住宅金融公庫の流れをくむ独立行政法人です。 形式としては企業体ですが、資本金は国が100%出資しており、民間銀行とはそもそも役割が違います。

最大のミッションは「国民の安定した住生活の実現」です。 民間銀行が利益や自己資本の制約から貸しづらい層に対しても、 一定の基準を満たせば公平に住宅ローンを提供するという役割を担っています。

フラット35に求められている役割

現在の政権の経済対策の中でもフラット35は明確に位置付けられています。 政府の総合経済対策には、 「フラット35の融資限度額引き上げ等を通じて固定金利型住宅ローンの利用を円滑化し、金利リスクの普及・啓発を図る」 といった趣旨の文言が盛り込まれています。

これは、今後金利が上昇していく局面を見据えて、 固定金利で家計の金利リスクを抑える手段としてフラット35を積極的に使ってほしいという 政府側のメッセージでもあります。 その意味で、現政権の下でもフラット35の役割はむしろ高まっていると見ることができます。

いつまでも赤字で住宅ローンを提供することはできない

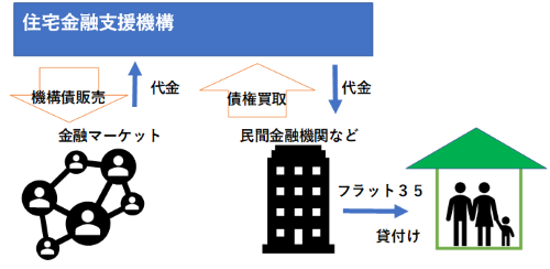

フラット35の原資は「機構債」

フラット35は、いったん民間の提携金融機関が貸し出しを行い、 その債権を住宅金融支援機構が全額買い取る「買取型」が基本です。

では、機構はどこからその資金を調達しているのか。 答えは「機構債」です。 住宅ローン債権を裏付けとした証券(いわゆるMBS)を金融市場に発行し、 投資家から資金を集めています。

月次債の利率とフラット35の金利が逆ざやになっている

足元では、代表的な機構債である「月次債」の表面利率は 2.3%となっているのに対し、 フラット35の実行金利は1.9%台に抑えられています。

つまり、2.3%で資金を調達して、1.97%で我々に貸しているわけですから、 その差は完全に逆ざや=赤字です。 国が100%出資しているとはいえ、 この状態を永遠に続けることはできません。

フラット35の低金利は、「国がバックについているから何でもアリ」という話ではなく、 明らかに機構側の努力とリスクテイクの上に成り立っているという点をまず押さえておく必要があります。

E55債:機構が低金利で資金調達できる理由

55%で全額繰り上げ償還という特殊な仕組み

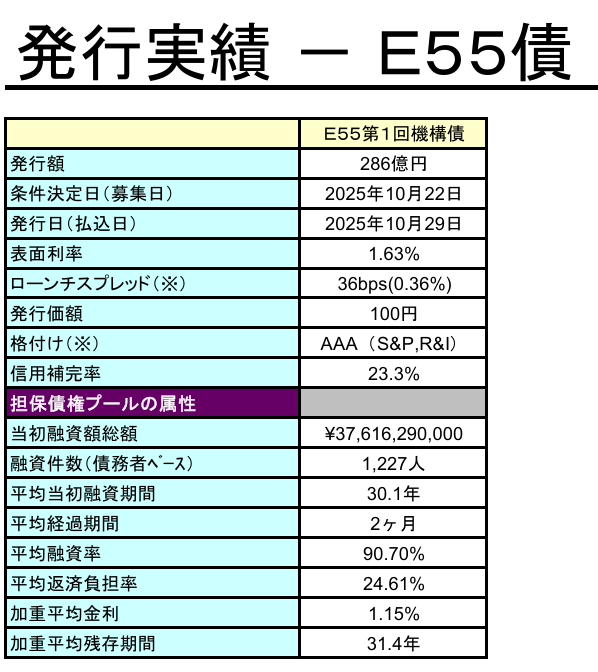

こうした逆ざや状態を少しでも解消しつつ、フラット35の低金利を維持するために導入されたのが E55債です。 2024年10月に第1回E55債が発行され、その表面利率は1.63%という非常に低い水準でした。

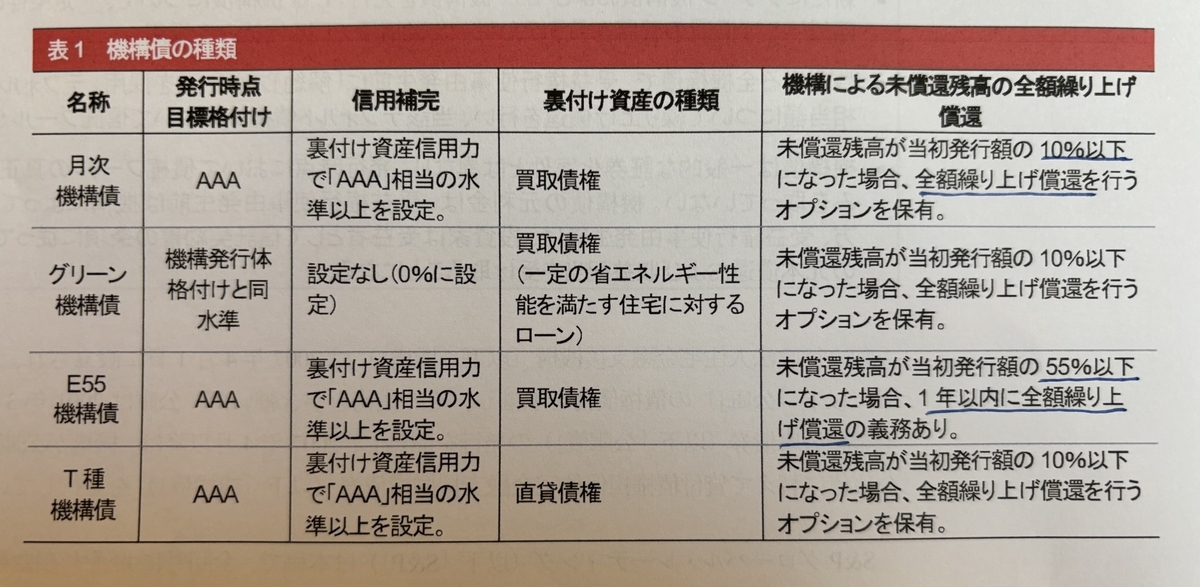

なぜ、同じ機構債なのに月次債(2%超)よりもE55債は低い利率で発行できるのか。 ポイントは「55%で全額繰り上げ償還」というルールにあります。

月次債の場合は、裏付けとなる住宅ローン残高が当初発行額の10%を下回った段階で、 残りをまとめて繰り上げ償還するオプションが付いています。 つまり、ほぼ最後の最後までローンが残ってから返す形です。

一方、E55債は条件がまったく違います。 住宅ローン残高が当初発行額の55%を下回った段階で、1年以内に全額繰り上げ償還する義務を機構が負う というスキームになっています。

期間が短くなるから利率を下げられる

投資家の目線から見ると、E55債は「35年きっちり長期で運用する」商品ではありません。 住宅ローンの返済が進み、残高が55%まで減った時点で、 機構が残りをまとめて返してしまう可能性が高い商品です。

ざっくり言えば、投資家が実際に資金を運用する期間はおおむね15年程度に短縮されます。 期間が短くなる分、必要な利回り(利率)は低くてもよいという判断が成り立つため、 1.63%という低い表面利率での発行が可能になっているわけです。

機構の側から見ると、E55債を活用することで、 月次債だけでは赤字になってしまうような水準でも、 トータルでは黒字~トントンに近づけながらフラット35の金利を抑えられるという効果があります。

機構がいつまで低金利を維持できるかのヒント

E55債の「55%」が示すもの

E55債には、住宅ローン残高が55%を下回るまでは全額繰り上げ償還をしなくてよいという前提があります。 裏返せば、残高が55%に到達するまでは、比較的良好な採算状態が続くということでもあります。

つまり、E55債を一定量組み合わせていくことで、 機構としては「ある程度の年数にわたって低金利を維持しても、すぐに立ち行かなくなるわけではない」 という見通しを持っていると考えられます。

「来年すぐに急上昇」というイメージはやや過剰

もちろん、取材の場で「何年は大丈夫です」といった具体的な話があったわけではありません。 しかし、資金調達のスキームを丁寧に説明してくれたこと自体が、 できるだけ長く現在の低金利を維持したいという意思表示だったとも受け止めています。

少なくとも、来年・再来年のタイミングで、 フラット35の金利が一気に民間の固定金利並みに跳ね上がるといったイメージは 現時点ではやや過剰でしょう。

もちろん、市場金利がさらに大きく動けば、フラット35もじわじわ上がっていきます。 しかし、「政策的に急激な上昇は抑える」というスタンスが、 E55債の導入や最近の金利決定の経緯からも見えてきたと言えるでしょう。

E55債とフラットパッケージローン55は無関係

数字の「55」は偶然の一致

ここで一つ、誤解しやすいポイントを整理しておきます。 最近、住信SBIネット銀行などが取り扱いを始めている 「フラットパッケージローン55」という商品があります。

名前に同じ「55」が付いているため、 E55債と何か資金調達的にひもづいているのではないかと想像されがちですが、 取材の結果、両者は無関係であることが確認できました。

E55債の「55」は、あくまで「残高が55%以下になったら全額繰り上げ償還」という スキームに由来する数字です。

一方、フラットパッケージローン55の「55」は、 フラット35(買取型)と変動金利を50:50で組み合わせて最大100%融資を可能にする商品名上のネーミングであり、 資金調達スキームとは直接の関係はありません。

フラットパッケージローン55の中身

フラットパッケージローン55の典型的な組み立ては次のようなイメージです。

- フラット35買取型(子育てプラスなどの金利引き下げで最大1%低下)

- 変動金利(機構の保険料が上乗せされた少し高めの水準)

- 両者をおおむね半分ずつミックスし、自己資金ゼロでも100%融資を可能にする

フラット35単体で借りようとすると本来は頭金1~2割が求められる場面でも、 変動金利とのミックスにすることで頭金なしで利用できるというのが フラットパッケージローン55の大きな特徴です。

当初期間については、フラット35側に金利引き下げ制度(子育てプラスなど)が乗ることで、 固定部分が0.97%といった水準まで下がるケースもあり、 「変動より低い固定」を当初数年間だけ享受しながら、 全体としては頭金ゼロで住宅購入を可能にする設計になっています。

変動とフラットをミックスする注意点

通常は「ミックス推奨派」ではない理由

一般論として、私は変動金利と固定金利を安易にミックスすることはあまり推奨していません。 理由はシンプルで、金利リスクの取り方が違う商品を1つの物件に載せると、 家計管理や将来の判断が複雑になるからです。

たとえば、変動が上がったときに繰上げ返済をどちらから優先するか、 金利情勢によって「固定を借り換えるべきか、変動を固定化するべきか」など、 判断のポイントが増えてしまいます。

それでも選択肢として検討してよいケース

ただし、フラットパッケージローン55のように、

- 固定側(フラット35)が明らかに有利な水準に抑えられている

- 変動側も「突出して割高」ではなく、現行の変動水準+α程度に収まっている

- 頭金ゼロでも全体としてリスク許容範囲に収まる資金計画が組める

といった条件が揃う場合には、 「頭金が用意しづらいけれど、物件価格が上がる中で置いていかれたくない」 という層にとって有力な選択肢になり得ます。

ポイントは、ミックスを組んだ後も 毎月返済額を安全圏に抑えられているかどうかです。 変動部分が上がっても家計が耐えられる水準にとどまっているなら、 フラット35側で金利を固定しておく安心感と合わせて、 バランスのとれたプランとして機能しうると考えています。

まとめと次回の予告

フラット35低金利の「本気度」は高い

今回の住宅金融支援機構への直接取材を通じて、あらためて感じたのは次の3点です。

- フラット35の低金利は、明確な政策目的と機構の強い意思に支えられている

- 月次債だけでは赤字だが、E55債のような新たな資金調達スキームで採算を補っている

- E55債の「55%繰り上げ償還」の構造から見ても、少なくとも短期的に「急激な引き上げ」をする意図は感じられない

もちろん、フラット35の金利が今の水準のまま永久に続くわけではありません。 長期金利が上がれば、時間差を伴いながらジワジワと上昇していきます。 ただ、「民間よりも一歩手前でブレーキをかける存在」として、 フラット35の役割は今後も続いていくと見ています。

今後チェックすべきポイント

今後、フラット35を検討している方が注目すべきポイントは大きく二つです。

- 日銀の金融政策決定会合(特に12月会合)と、そこでの植田総裁の発言

- 住宅金融支援機構が発表する機構債(特にE55債)の表面利率と発行の有無

日銀がどのペースで利上げを進めるのか。 それを受けて長期金利がどの水準で落ち着くのか。 そして、機構がどのような条件で資金を集められているのか。 これらがフラット35の中期的な金利水準を決めていきます。

私のYouTubeチャンネル「千日太郎の住宅ローン無料相談」でも、 今後も機構債や日銀会合の結果が出るたびに、 フラット35や変動金利への影響をできるだけ早く、わかりやすく解説していきます。 最新情報を追いたい方は、ぜひチャンネル登録とブログのチェックを続けていただければと思います。

以上、住宅金融支援機構への直接取材を踏まえた、 フラット35低金利の「裏側」と「今後の見通し」についての整理でした。

以上、千日のブログでした。

毎月更新!住宅ローンランキングを更新しました!

毎月更新!年齢、年収別の最適住宅ローンランキング➤姉妹サイト「千日の住宅ローン無料相談ドットコム」へ

| ランキング | 年齢 | |||

|---|---|---|---|---|

| 20代 | 30代 | 40代 | 50代以上 | |

| 新規借入 | 20代800未満 | 30代600未満 | 40代600未満 | 50代1000未満 |

| 30代600~1200 | 40代600~1200 | 50代1000以上 | ||

| 20代800以上 | 30代1200以上 | 40代1200以上 | ||

| 共働き夫婦 | 20代共働き | 30代共働き | 40代共働き | 50代共働き |

| 独身 | 20代独身 | 30代独身 | 40代独身 | 50代独身 |

| 団信 | 20代団信 | 30代団信 | 40代団信 | 50代団信 |

| 借り換え | 20代借換 | 30代借換 | 40代借換 | 50代借換 |