住宅ローン減税(控除)とは住宅ローン残高に対して確定利回り1%の貯蓄と同じ

当初10年間の適用金利が1%未満である場合のシミュレーション

- 住宅ローン控除を受けられる10年間は約定通り元利均等返済する。

- 年末ローン残高の1%の住宅ローン控除を毎年、満額受ける。

- 住宅ローン減税が受けられなくなる11年目の1月にローン残高を全額繰上げ返済する。

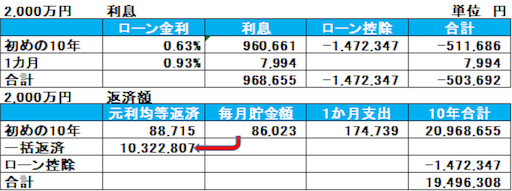

2,000万円借入で当初10年固定金利で10年後に全額繰上げ返済のシミュレーション

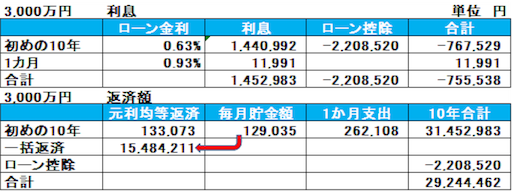

3,000万円借入で当初10年固定金利で10年後に全額繰上げ返済のシミュレーション

11年目の1月に残りの約1,548万円を全額繰上げ返済すると、1月の利子11,991円が発生するだけですから、トータルで75万円の『儲け』が確定します。

むろん、住宅ローンの完済によって住宅は名実共に自分のものになります。

つまり、10年間の元利均等返済額と貯蓄によって75万円を儲けた上で3,000万円相当の不動産を手に入れたのと同じことになりますよね。

目安として、返済額と同額を貯金できればこれが可能になります。すべてが3,000万円の時の約1.5倍です。

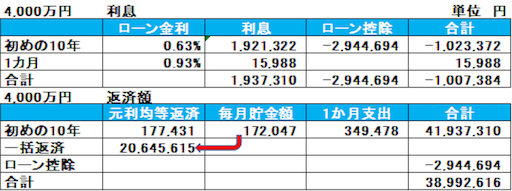

4,000万円借入で当初10年固定金利で10年後に全額繰上げ返済のシミュレーション

11年目の1月に全額繰上げ返済すると、1月の利子15,988円が発生するだけですから、トータルで100万円の『儲け』が確定します。

むろん、住宅ローンの完済によって住宅は名実共に自分のものになります。かなりの高収入でないと難しい感じですが…

10年間の元利均等返済額と貯蓄によって100万円を儲けた上で4,000万円相当の不動産を手に入れたのと同じことになります。

一括返済したら貯金が無くなる人にはお勧めしません(資金繰りの安全性)

繰上げ返済したお金は返ってきません。

- 急にまとまったお金が必要になったとき

- 想定外の事態で収入が大幅に減ってしまったとき

参考 大学4年間にかかる学費の目安

- 国立大学(自宅)509万円

- 国立大学(自宅外)799万円

- 私立文系(自宅)640万円

- 私立文系(自宅外)922万円

- 私立理系(自宅)767万円

- 私立理系(自宅外)1,051万円

- 私立医歯系(自宅)2,680万円

- 私立医歯系(自宅外)3,080万円

贈与税の非課税枠を利用する方法もあります

親から住宅資金の援助を受けた場合の非課税枠が使えるのは買った年だけ

消費税の増税によって住宅需要が落ち込むのを防ぐために、親や祖父母から住宅取得等資金の贈与を受けた場合の非課税の枠が拡大されています。

住宅資金を親から援助してもらう時の注意点 - 千日のブログ 家と住宅ローンのはてな?に答える

消費増税の2年半の延期により贈与税の減税も延期されるポイントを分かりやすく説明します - 千日のブログ 家と住宅ローンのはてな?に答える

✓2016年1月~2020年3月までに住宅の売買契約をして、8%の消費税の適用を受けて住宅を購入した人及び個人間売買で中古住宅を購入した人

- 良質な住宅用家屋:1200万円

- 一般の住宅用家屋:700万円

✓2019年4月~2020年3月までに住宅の売買契約をした場合で住宅の引渡が2019年10月1日以降で10%の消費税の適用を受けて住宅を購入した人

- 良質な住宅用家屋:3000万円

- 一般の住宅用家屋:2500万円

これも使えないの?と思いますよね。

この制度の対象は、あくまで住宅取得の資金なんです。つまり頭金などの住宅の代金に充てられる資金が対象なんです。

住宅ローンは住宅の取得資金を銀行から借りることです。住宅ローンの返済は銀行に対する借金の返済です。

借金の返済は住宅取得の資金とはみなされませんので、この制度の適用はありません。

Sponsored Link

まとめ

おお〜コレは良い事を聞いた!

ウチには関係無いな…

何言ってるかサッパリ分からん

お金持ちには益々お得な仕組みです。しかし、資産家にとっては預金利息が減る方が辛いかもしれませんね。

10年先にどうなっているか不安だ…

- 2017年10月8日に税法や金利などを全体的にアップデートしました

以上、千日のブログでした。

千日のブログでは、住宅ローンはもちろんのこと、マンションに関する様々なお役立ち情報を公開しています。

情報は常に入手可能な最新のものに更新してます。よろしければ定期購読してみて下さい。

毎月更新!千日太郎の金利先読み住宅ローンランキング

毎月更新!年齢、年収別の最適住宅ローンランキング➤姉妹サイト「千日の住宅ローン無料相談ドットコム」へ

| ランキング | 年齢 | |||

|---|---|---|---|---|

| 20代 | 30代 | 40代 | 50代以上 | |

| 新規借入 | 20代800未満 | 30代600未満 | 40代600未満 | 50代1000未満 |

| 30代600~1200 | 40代600~1200 | 50代1000以上 | ||

| 20代800以上 | 30代1200以上 | 40代1200以上 | ||

| 借り換え | 20代借換 | 30代借換 | 40代借換 | 50代借換 |

| 団信 | 20代団信 | 30代団信 | 40代団信 | 50代団信 |

千日太郎おすすめ住宅ローン

お勧め記事

- 住宅ローンは住宅ローン減税の上限より少し超えて借りた方が実はトクなのか⁉プロの視点から解説

- 住宅ローン金利タイプの決め方 素人が白紙から住宅ローンを選ぶ方法を解説します

- 住宅ローンを借りるなら引渡しと融資実行日は月末にすべきたった1つの理由

- トランプ相場中の住宅ローン本審査は複数の銀行で通しておくべきたった1つの理由

千日の住宅ローン無料相談ドットコムで税金と補助金の質問に答えています